金羊网-羊城晚报

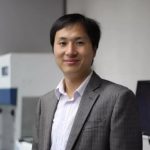

马惠明(加拿大)

4月7日美国证券交易委员会正式起诉唐炜臻,有如给风雨飘摇的资本市场挤进了几滴柠檬汁,几分苦涩,几分清新。苦涩者,唐炜臻是海外华人,炎黄子孙没人愿意看到同胞走上歧途;清新者,管理机构终于对整个事件表明态度,无异于牵出一匹害群之马。

唐炜臻在加拿大华人圈是位投资明星,自诩“唐人巴菲特”。他曾以“不赚钱不收费”方式,在市场上推销基金产品。随后又在加拿大金融中心多伦多市创立公司,经营起私募基金和对冲产品。在北美,对私募基金有成型管理模式。投资者圈子虽小门槛却很高,只有“合格投资者(accred-itedinvestor)”才能参加。加入者必须年收入20万美元以上;个人资产不低于100万美元。对资产规模的严格限制,表面上像给中产阶级投资者量身定做投资产品,实际上是减少参与人数,限制风险在普通投资者中蔓延。如果严格按规行事,私募基金只有系统风险,不应出现欺诈、舞弊的事例。 可是经营过程中,唐炜臻完全背弃了私募基金管理的基本要求。2008年12月,他在公司网站发布消息称,针对机构和大户的投资服务,在证券委员会监管下,接受第三方会计师审计,采取公开透明方式操作。殊不知,此时的“唐菲特”已陷入穷途陌路,先后从投资者手中募集的近7千万美金,几乎消耗殆尽。2009年2月底,再也无法隐瞒时,唐炜臻管理账户里只有1450元。这个消息犹如晴天霹雳,投资者怎么也不敢相信。因为不久前,唐炜臻还通报“在华尔街陷入百年一遇金融危机时,他对上亿元资产进行娴熟交易,顺利躲过风险,为客户带来稳定回报”。

对于唐炜臻这些作为,加拿大监管部门也有所察觉,在进行了周密调查后,今年3月17日安大略省证监会发出临时命令,认定唐炜臻涉嫌违反证券投资法。随后当地主流华文媒体跟进报道,认为“唐一直采取由投资者新筹集的资金去支付前期投资者赎回的要求”,是一场经典的庞氏骗局。

目前中国市场上有两类私募基金:一类叫阳光私募,通过信托公司发行证券信托计划,基金管理人只操作投资,不经手现金,事实上形成了信托公司对资金安全监管;而另一类为诚信私募,完全基于投资者和管理人信任,由双方直接签署投资协议。唐炜臻所管基金属于后者。相比之下,后一类监管更薄弱,也容易出现问题。

一般情况下,投资者为了获得更高投资回报,通过口口相传主动或被动加入私募基金;管理人为了吸引投资者,赚取管理费用,将管理业绩呈现给投资者,由投资者判断是否加入。若募集过程完全按诚信准则,加上最低入市资金门槛限制,即便是诚信私募,也不 会出现太大问题。但是,一旦管理人利欲熏心,利用公众媒体造势,降低投资门槛,一切 都会走向反面。特别是市场出现波动时,募集过程中的问题将全部暴露出来。

从全球资本市场历史看,投资基金跑赢大势者不多。无论是公募,还是私募,只是管理形式上的差别,并未规避市场系统风险。当市场风云突变,基金市值波动剧烈时,公募基金有即时业绩披露,投资者据此可做出持有或了结判断。可是私募基金,尤其是诚信私募,披露程序不规范,管理人或抱着侥幸心理,期待市场好转而瞒报、谎报资产余额。待投资者了解真相时,可能已经形成巨亏。这种把市场系统风险变成了私募基金管理责任的 行为,必然引起纠纷。

作为资产管理人,谁也不想走上欺骗、舞弊末路,但由于市场力量不可抗拒,出现亏损时,确有面对赎回请求,非但不能正确处理,还想表现业绩,稳定客户,采用以新筹资金支付赎回要求的下下策者。形成事实上庞氏骗局,既给投资者带来更大损失,自己也走上了犯罪道路。

当然,私募基金的关注者不能因为大洋彼岸出了唐炜臻就因噎废食。只是投资者应牢记投资有风险。加入基金,无论公募还是私募,就是挑战风险。在加入私募基金时必须十分谨慎,首先注重知情权,防止管理人把私募变成“私捂”,形成“黑幕”;其次要强调赎回自由,在合理锁定期后,保证出入自由。